אתם בעלי עסק ומקבלים תשלומים במזומן? אתם אנשים פרטיים וקיבלתם שירות מעורכי דין או מרואי חשבון ושילמתם עליו בצ'קים?

מדריך זה מסביר את החוק לצמצום השימוש במזומן, מפרט את הענישה המוטלת על מי שעוברים עליו, ומרחיב על הוראות החוק לקהל הרחב – אנשים פרטיים, עוסקים, תיירים, רוכשי זכויות במקרקעין ועוד.

החוק לצמצום השימוש במזומן נועד לסייע במאבק בהון השחור ובפעילות פלילית כמו העלמות מס, הלבנת הון, וכן לעשות צדק עם אוכלוסיית משלמי המסים כחוק. בחוק נקבעו הגבלות על השימוש במזומן ובצ'קים והן חלות על עוסק, אדם פרטי, תייר, רואה חשבון (רו"ח) ועורך דין (עו"ד) בעת מתן "שירות עסקי" ללקוח. מה-1 באוגוסט יעודכנו הסכומים המירביים המותרים לשימוש במזומן. בעסקאות עם עוסקים התקרה תעמוד על 6,000 ₪ (במקום 11,000 ש"ח) ובין אנשים פרטיים על 15,000 ₪ (במקום 50,000 ש"ח).

החוק לצמצום השימוש במזומן, התשע"ח -2018 ("החוק"), אושר במרץ 2018 ומטרתו להפחית את ההון השחור ולסייע במאבק בפעילות פלילית, כולל פשיעה חמורה, העלמות מס, הלבנת הון ומימון טרור. החוק קובע הגבלות על שימוש במזומן ובצ'קים.

- הגדרות מרכזיות בחוק

- הבהרות וחריגים לחישוב "מחיר העסקה"

- הוראות החוק לגבי עוסקים (במסגרת העסק שלהם)

- הוראות החוק לגבי עורך דין ורואה חשבון, במסגרת מתן שירות עסקי ללקוחות

- הוראות החוק לגבי אדם שאינו עוסק (להלן "אנשים פרטיים")

- ענישה למי שיעברו על החוק

- פרסומים בנק ישראל

ההגדרות מפורטות בסעיף 1 לחוק, ויש לפרש כל מושג המופיע בחוק, לפי הגדרתו בסעיף זה. לפניכם הגדרות מרכזיות בחוק. לחלקן גם הבהרות ודוגמאות:

"עסקה":

- מכירה או קנייה של נכס.

- מתן שירות או קבלתו.

"מחיר העסקה" - התמורה שהצדדים לעסקה הסכימו עליה בעבור הנכס או השירות, כולל:

- מס ערך מוסף.

- מס קנייה ובלו.

- הוצאות הנלוות לעסקה, שסוכמו עם מוכרי הנכס או עם נותני השירות.

לדוגמה: עסקה לרכישת מטבח - מחיר המטבח 50,000 ₪ + הרכבה 2,000 ₪ + הובלה 1,000 ₪. מחיר העסקה הוא: 53,000 ₪ + מע"מ.

- בעסקה לרכישת מספר מוצרים באותו הזמן: מחיר העסקה יהיה המחיר של כל המוצרים יחד.

- בעסקה בה יש מספר צדדים לעסקה: מחיר העסקה יהיה של כל העסקה ולא יחולק בין הרוכשים או בין המוכרים ונותני השירות.* בעסקה מתמשכת למתן שירות (עסקה למתן שירות, שלא מוגבלת בזמן או בנושא): כל תשלום שנקבע בהסכם, ייחשב כעסקה נפרדת וכמחיר העסקה. לדוגמה: מנוי לחדר כושר, שאינו לזמן מוגבל, כל תשלום שנקבע במנוי הוא מחיר העסקה.

- בעסקה למתן שירות, המוגבלת בזמן או ניתנת לנושא מסוים, מחיר העסקה יהיה המחיר עליו סוכם עבור כל השירות שניתן. לדוגמה: עסקה בין סטודנט לבין אוניברסיטה למתן שירות לימודים שנתי, מחיר העסקה יהיה שכר הלימוד השנתי, ללא קשר בכמה תשלומים מדובר.

- בעסקת שכירות, כשהתמורה משולמת מפעם לפעם, כל תשלום שיש לשלם הוא מחיר העסקה. לדוגמה: בחוזה שכירות שבו נקבע, כי יש לשלם תשלום חודשי של 10,000 ₪. מחיר העסקה הוא 10,000 ₪.

- בעסקה שהנושא שלה הוא מזומן - הפקדה, משיכה, העברה או המרה של מזומן, מחיר העסקה יהיה רק מרכיב העמלה ולא עצם ההפקדה, המשיכה או אחר.

- "עוסקים" - מי שמוכרים נכס או נותנים שירות במהלך עסקיהם, כולל מוסד ללא כוונת רווח (מלכ"ר).

- "אדם שאינו עוסק" - כולל עוסקים, שלא במסגרת העסק שלהם.

עוסקים המבצעים פעולה של: עסקה או הלוואה או תרומה - עד לסכום של 11,000 ₪, (החל מחודש אוגוסט 2022 הסכום ישתנה ל-6,000 ₪) אינם מוגבלים לגבי קבלה או תשלום באמצעות מזומן.

בעסקה או הלוואה או תרומה מעל סכום זה, העוסקים יכולים לשלם או לקבל במזומן - רק עד 10% ממחיר העסקה או 11,000 ₪, (החל מחודש אוגוסט 2022 הסכום ישתנה ל-6,000 ₪) לפי הנמוך בהם.

לתשומת ליבכם: ההגבלה על הלוואות לא חלה על הלוואות הניתנות על-ידי הגופים הפיננסיים המפוקחים הבאים:,

- תאגיד בנקאי.

- בנק הדואר.

- בעלי רישיון למתן אשראי.

- בעלי רישיון למתן שירותי פיקדון ואשראי, העוסק בניכיון שקים, שטרי חליפין ושטרי חוב.

- בעלי רישיון למתן שירות בנכס פיננסי.

- מוסד לגמילות חסדים.

עוסקים המבצעים עסקת מכירה לתיירים (כהגדרתם בסעיף 1 לחוק) עד לסכום של 55,000 ₪, (החל מחודש אוגוסט 2022 הסכום ישתנה ל-40,000 ₪) אינם מוגבלים לגבי קבלת תשלום באמצעות מזומן מהתיירים.

בעסקה מעל סכום זה, העוסקים יכולים לקבל במזומן מהתיירים רק עד 10% ממחיר העסקה או 55,000 ₪, (החל מחודש אוגוסט 2022 הסכום ישתנה ל-40,000 ₪) לפי הנמוך בהם.

עוסקים המשלמים או מקבלים שכר עבודה עד לסכום של 11,000 ₪, (החל מחודש אוגוסט 2022 הסכום ישתנה ל-6,000 ₪) אינם מוגבלים לגבי קבלה או תשלום באמצעות מזומן.

כששכר העבודה גבוה מסכום זה, אסור לעוסקים לשלם או לקבל במזומן, החל מהשקל הראשון.

עוסקים הנותנים או מקבלים מתנה עד לסכום של 50,000 ₪, (החל מחודש אוגוסט 2022 הסכום ישתנה ל-15,000 ₪) אינם מוגבלים לגבי נתינה או קבלה באמצעות מזומן.

במתנה מעל סכום זה, העוסקים יכולים לתת או לקבל במזומן, רק עד 10% מסכום המתנה או 50,000 ₪,(החל מחודש אוגוסט 2022 הסכום ישתנה ל-15,000 ₪) לפי הנמוך בהם.

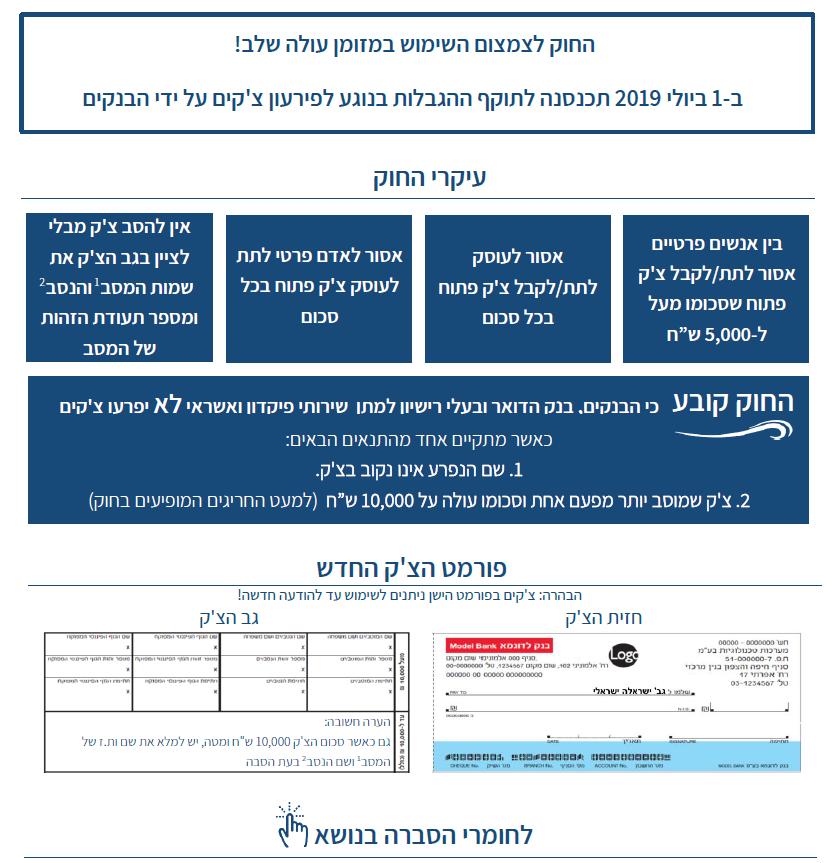

עוסקים יקבלו או ייתנו צ'ק בכל סכום, רק כששם מקבלי התשלום כתוב על הצ'ק, כלומר אסור לקבל או לתת צ'ק "פתוח" – צ'ק שלא כתוב עליו שם מקבל התשלום בצ'ק כנפרע (בצ'ק שניתן בפעם הראשונה) או כנסב (בצ'ק מוסב). ההגבלות הן על צ'ק עבור: עסקה, שכר עבודה, תרומה, הלוואה, מתנה.

עוסקים יסבו צ'ק לפקודת מישהו אחר או יקבלו צ'ק מוסב בכל סכום, רק אם שמם ומספר תעודת הזהות של המסבים כתובים בגב הצ'ק. כלומר עוסקים יסבו צ'ק או יקבלו צ'ק מוסב רק אם בגב הצ'ק כתוב שם ומספר הזהות של המסב ושם הנסב.

עוסקים יתעדו את אמצעי התשלום או התקבול, שבאמצעותם שילמו תשלום או קיבלו תקבול.

תיעוד מתאים הוא לפי הפירוט הבא:

- תיעוד תקבולים: יש לפרט את אמצעי התקבול בקבלה (או בחשבונית מס קבלה). לדוגמה: עוסקים שקיבלו תקבול של 50,000 ₪, באמצעות: 5,000 ₪ במזומן ו-45,000 ₪ בצ'ק. תיעוד מתאים ייחשב אם העוסקים יציינו בקבלה את אמצעי התשלום: 5,000 ₪ במזומן, 45,000 ₪ בצ'ק שמספרו xxx, שם הבנק yyy, מספר חשבון zzz.

- תיעוד תשלומים: שמירת הקבלה שקיבלו העוסקים, בה מפורטים אמצעי התשלום (תיעוד החוץ). אם אין פירוט בקבלה, יש לרשום את אמצעי התשלום בספר כרוך אחר.

בנוסף על המופיע למעלה, קיימות הגבלות על עורך דין ועל רואה חשבון, במסגרת מתן שירות עסקי ללקוחות.

"שירות עסקי" - כל אחת מהפעולות הבאות:

- קנייה, מכירה או חכירה לדורות של מקרקעין.

- קנייה או מכירה של עסק.

- ניהול נכסי הלקוחות - כולל ניהול כספים, ניירות ערך, מקרקעין, וניהול חשבונות של לקוחות בתאגיד בנקאי, או באחד מהגופים המופיעים בפרטים 4-1 ו-6 לתוספת השלישית של חוק איסור הלבנת הון, תש"ס-2000.

- קבלה, החזקה או העברה של כספים, לצורך הקמה או ניהול של תאגיד.

- הקמה או ניהול של תאגיד, עסק או נאמנות לאחר.

- עורך דין או רואה חשבון אינו מוגבל בקבלת תשלום באמצעות מזומן עבור שירות עסקי:

- בסך של עד 11,000 ₪ (החל מחודש אוגוסט 2022 6,000 ₪) הניתן ללקוחות שהם עוסקים.

- בסך של עד 50,000 ₪ (החל מחודש אוגוסט 2022 15,000 ₪) ללקוחות שהם אנשים פרטיים.

- בשירות עסקי מעל 11,000 ₪ (החל מחודש אוגוסט 2022 6,000 ₪) לעוסקים, או 50,000 ₪ (החל מאוגוסט 2022 15,000 ₪) לאנשים פרטיים, לעורך דין או לרואה החשבון אסור לקבל תשלום באמצעות מזומן, החל מהשקל הראשון.

- בעסקה בין שני אנשים פרטיים:

- עד לסכום של 50,000 ₪, (החל מחודש אוגוסט 2022 15,000 ₪ למעט בעסקת רכישת רכב ששם הסכום יישאר 50,000 ₪) אין לשניהם הגבלה על קבלה או תשלום באמצעות מזומן.

- בעסקה מעל סכום זה, הם יכולים לשלם או לקבל תשלום באמצעות מזומן, רק עד 10% ממחיר העסקה או 50,000 ₪, (החל מחודש אוגוסט 2022 15,000 ₪ למעט בעסקת רכישת רכב ששם הסכום יישאר 50,000 ₪) לפי הנמוך בהם.

- בעסקת רכישה מעוסקים:

- עד לסכום של 11,000 ₪, (החל מאוגוסט 2022 6,000 ₪) אין לאנשים פרטיים הגבלה על תשלום באמצעות מזומן לעוסקים.

- מעל סכום זה, האנשים הפרטיים יכולים לשלם במזומן לעוסקים, רק עד 10% ממחיר העסקה או 11,000 ₪,(החל מאוגוסט 2022 6,000 ₪) לפי הנמוך בהם.

- בעסקת מכירה לעוסקים:

- עד לסכום של 50,000 ₪, (החל מחודש אוגוסט 2022 15,000 ₪) אין לאנשים פרטיים הגבלה על קבלת תשלום באמצעות מזומן מעוסקים.

- מעל סכום זה, האנשים הפרטיים יכולים לקבל תשלום באמצעות מזומן, רק עד 10% ממחיר העסקה או 50,000 ₪, (החל מחודש אוגוסט 2022 15,000 ₪) לפי הנמוך בהם.

- אנשים פרטיים הנותנים או מקבלים הלוואה או תרומה:

- עד לסכום של 11,000 ₪, (החל מאוגוסט 2022 6,000 ₪) אינם מוגבלים לגבי נתינת או קבלת תשלום באמצעות מזומן.

- בהלוואה או בתרומה מעל סכום זה, האנשים הפרטיים יכולים לתת או לקבל במזומן, רק עד 10% מסכום ההלוואה או התרומה או 11,000 ₪, (החל מאוגוסט 2022 6,000 ₪) לפי הנמוך בהם.

- אנשים פרטיים המשלמים או מקבלים שכר עבודה:

- עד לסכום של 11,000 ₪, (החל מאוגוסט 2022 6,000 ₪) אינם מוגבלים לגבי קבלה או תשלום באמצעות מזומן.

- כששכר העבודה גבוה מסכום זה, אסור לאנשים הפרטיים לשלם או לקבל במזומן, החל מהשקל הראשון.

- אנשים פרטיים הנותנים או מקבלים מתנה:

- עד לסכום של 50,000 ₪, (החל מחודש אוגוסט 2022 15,000 ₪) אינם מוגבלים לגבי נתינה או קבלה במזומן.

- במתנה מעל סכום זה, האנשים הפרטיים יכולים לתת או לקבל במזומן, רק עד 10% מסכום המתנה או 50,000 ₪, (החל מחודש אוגוסט 2022 15,000 ₪) לפי הנמוך בהם.

- חריג:

- ההגבלות על השימוש במזומן לא חלות בין קרובי משפחה, חוץ מתשלום או תקבול במזומן מקרובי משפחה עבור שכר עבודה.

- קרובי משפחה הם: בן זוג, הורה, הורה הורה, בן, בת, אח, אחות וילדיהם, נכד או נכדה ובני זוג של כל אחד מאלה, וכל אדם אחר שמפרנסים.

- בצ'ק בין שני אנשים פרטיים:

- החוק מגביל רק לגבי צ'קים בסכום שמעל 5,000 ₪.

- בצ'ק מעל סכום זה, שניהם יכולים לשלם או לקבל צ'ק, רק כששם מקבל הצ'ק כתוב בצ'ק כנפרע (בצ'ק שניתן בפעם הראשונה) או כנסב, מי שהעבירו את הצ'ק על שמו (בצ'ק מוסב).

- בצ'ק שאנשים פרטיים נותנים לעוסקים:

בכל סכום, אנשים פרטיים יתנו צ'ק לעוסקים, רק כששם העוסקים כתוב בצ'ק כנפרע (בצ'ק שניתן בפעם הראשונה) או כנסב, מי שהעבירו את הצ'ק על שמם (בצ'ק מוסב). - בצ'ק שאנשים פרטיים מקבלים מעוסקים:

- החוק מגביל לגבי צ'קים בסכום שמעל 5,000 ₪.

- בצ'ק מעל סכום זה, האנשים הפרטיים יכולים לקבל צ'ק, רק כששמם כתוב בצ'ק כמקבלים (בצ'ק שניתן בפעם הראשונה) או כנסב, מי שהעבירו את הצ'ק על שמם (בצ'ק מוסב).

- הגבלות חלות על צ'קים עבור: עסקה, שכר עבודה, תרומה, הלוואה, מתנה.

- אנשים פרטיים: יסבו צ'ק ויקבלו צ'ק מוסב, בכל סכום, רק אם שמם ומספר תעודת זהות של המסבים כתובים בצ'ק.

הענישה לעוסקים היא עיצום כספי:

גובה העיצום הכספי נקבע לפי סכום ההפרה (העבירה על החוק).

סכום ההפרה הוא:

- הסכום שאסור היה לשלם במזומן.

- התשלום בצ'ק או התשלום בצ'ק המוסב לפקודת מישהו אחר, ללא הפרטים הנדרשים.

- התקבול או התשלום ללא התיעוד.

סכום העיצום הכספי:

- אם סכום ההפרה הוא עד 25,000 ₪ - גובה העיצום הוא 15% מסכום ההפרה.

- אם סכום ההפרה מעל 25,000 ₪ ועד 50,000 ₪ - גובה העיצום הוא 20% מסכום ההפרה.

- אם סכום ההפרה מעל 50,000 ₪ - גובה העיצום הוא 30% מסכום ההפרה.

לדוגמה: מחיר העסקה הוא 30,000 ₪ ושולם סכום של 20,000 ₪ במזומן.

סכום ההפרה הוא 17,000 ₪ {20,000 (הסכום ששולם במזומן) פחות 3,000 (הנמוך מבין 11,000 ו- 30,000*10%)}

סכום העיצום הכספי הוא 2,550 ₪ ( 17,000*15%).

הענישה לאדם פרטי היא קנס מנהלי:

גובה קנס המנהלי נקבע לפי סכום ההפרה (העבירה על החוק).

סכום ההפרה הוא:

- הסכום שאסור היה לשלם במזומן.

- סכום התקבול או התשלום בצ'ק, שנרשם ללא הפרטים הנדרשים.

סכום הקנס המנהלי:

- אם סכום ההפרה הוא עד 25,000 ₪ - גובה הקנס הוא 10% מסכום ההפרה.

- אם סכום ההפרה מעל 25,000 ₪ ועד 50,000 ₪ - גובה הקנס הוא 15% מסכום ההפרה.

- אם סכום ההפרה מעל 50,000 ₪ - גובה הקנס הוא 25% מסכום ההפרה.

חריג: החל מחודש אוגוסט 2022, כשאדם פרטי יקבל תשלום במזומן עבור שכר עבודה בסכום שבין 6,000 ₪ ל- 8,500 ₪ – שיעור הקנס יהיה 5% (ולא 10%) מהשכר שקיבל במזומן.

לדוגמה: אדם פרטי עשה עסקה עם אדם פרטי. מחיר העסקה הוא 60,000 ₪ והאדם הפרטי שילם עבור העסקה 30,000 ₪ במזומן והשאר באשראי.

סכום ההפרה הוא 24,000 ₪ {30,000 (הסכום ששולם במזומן) פחות 6,000 (הנמוך מבין 50,000 ו- 60,000*10%)}

סכום העיצום הכספי הוא 2,400 ₪ ( 24,000*10%)

באתר רשות המסים מפורסם סימולטור חוק המזומן, שנועד לסייע לעוסקים לתכנן את פעולותיהם ולמלא אחר הוראות החוק. הסימולטור הוא אנונימי (ללא ציון שמות) ומאפשר:

- לחשב את הסכום המרבי המותר לשלם או לקבל במזומן.

- לחשב את סכום ההפרה והענישה עבורה.

הפרה חוזרת - הפרה הנגרמת כשעוסק/ אדם פרטי מפרים את ההוראות החלות לגביהם יותר מפעם אחת. התנאים המצטברים לקיומה של הפרה חוזרת:

- הפרה של אותה הוראה בחוק.

- הוטל על המפר עיצום כספי/קנס מנהלי עבור ההפרה הקודמת.

- ההפרה האחרונה בוצעה תוך שנתיים, מזו שקדמה לה.

הענישה על הפרה חוזרת - עיצום כספי/קנס מנהלי בגובה ההפרה הקודמת, בנוסף לעיצום הכספי על ההפרה האחרונה.

קנס - הענישה החלה על אנשים פרטיים, רואה חשבון ועורך דין במסגרת מתן שירות עסקי, ותיירים.

גובה הקנס לאנשים פרטיים נקבע בדומה לקביעת גובה העיצום אצל עוסק.

החוק לצמצום השימוש במזומן נועד לסייע במאבק בהון השחור ובפעילות פלילית כמו העלמות מס, הלבנת הון, וכן לעשות צדק עם אוכלוסיית משלמי המסים כחוק.

בחוק נקבעו הגבלות על השימוש במזומן ובצ'קים והן חלות על עוסק, אדם פרטי, תייר, רואה חשבון (רו"ח) ועורך דין (עו"ד) בעת מתן "שירות עסקי" ללקוח. מה-1 באוגוסט יעודכנו הסכומים המירביים המותרים לשימוש במזומן.

בעסקאות עם עוסקים התקרה תעמוד על 6,000 ₪ (במקום 11,000 ש"ח) ובין אנשים פרטיים על 15,000 ₪ (במקום 50,000 ש"ח).

- דף זה עודכן לאחרונה בתאריך 14.07.2022

- מקורות: רשות המיסים, בנק ישראל

תחולת החוק

החל מיום ה- 1.1.2019

תנאים לתוקף החוק:

החוק לא יחול על הסכמי הלוואה שנחתמו לפני ה- 1.1.2019.

החוק לא יחול על עסקאות שנחתמו לפני ה- 1.1.2019, חוץ מעסקאות מתמשכות לקבלת שירות או הסכם שכירות.

חקיקה ונהלים

עוד בנושא…

- שאלות ותשובות- רפורמת בעל עסק זעיר

- רפורמת בעל עסק זעיר יוצאת לדרך

- מדריך מיצוי זכויות לקראת סוף השנה האזרחית – 2024

- זכויות מעסיקים - סקירה

- מעל 400 בתי עסק נבדקו החודש במבצעי ניהול ספרים ברחבי הארץ

- נקודות זיכוי

- מענק עבודה (מענק הכנסה, מס הכנסה שלילי)

- תוספת נקודות זיכוי להורים לילדים עד גיל 3

- עריכת תיאום מס באינטרנט

- מדריך מס הכנסה להגשת בקשה להקלה במס ולתיאום מס

- שאלות ותשובות - חשבוניות ישראל

מה מטרת הרפורמה? רפורמת בעל עסק זעיר נועדה לפשט את הליכי עשיית העסקים בישראל על ידי כך שתפשט באופן משמעותי...

רפורמת בעל עסק זעיר ועדת הכספים של הכנסת אישרה את התיקון לתקנות מס הכנסה, המאפשר לעסקים עם מחזור שנתי...

לקראת סוף שנת המס אתם יכולים לחסוך הרבה כסף מדריך זה מרכז את הזכויות שניתן לממש באמצעות מספר צעדים פשוטים...

מבוא במדינת ישראל, יחסי העבודה מוסדרים על ידי מערכת חקיקה מורכבת שמטרתה להגן על זכויות העובדים מצד אחד,...

נבדקו 400 בתי עסק היחידה הארצית לניהול ספרים ברשות המסים ערכה בחודש האחרון מבצעי ניהול ספרים ברחבי הארץ...

ידעתם ששווי נקודת זיכוי ממס הכנסה הוא 2,904 ₪ לשנה? תושבי ישראל זכאים לנקודות זיכוי ממס ההכנסה, שמפחיתות...

שכירים, עצמאים, עוזרות בית ומטפלות עם הכנסה בגובה מסוים עשויים לקבל מענק של כ-4,000 ₪ לשנה אפשר לתבוע...

מאת: עו"ד מור פפיר כהן על פי הצעת החוק שעברה בכנסת, החל משנת המס 2024, יקבלו הורים לילדים שגילם...

שירות זה מאפשר לשכירים בעלי הכנסה מיותר ממעסיק אחד, וכן לשכירים המבקשים לקבל אישור על הקלה בחישוב המס,...

מדריך זה מציג לכם מידע בדבר ההקלות המגיעות לכם במסגרת תיאום המס והאפשרויות השונות לעריכת תיאום מס. 1....

1. מהם העקרונות העיקריים של מודל חשבוניות ישראל, ומה נדרש מהספק ומהלקוח? החל מה-1 בינואר 2024 בהתאם...